家計の見直しをしたいけど、何から始めたらよいのかな…

そんな方は、ライフプランシミュレーションから始めることをおすすめします。

これから迎えるイベントや人生の目標、現在の収入・支出を整理し、将来どれだけのお金が必要で、どのようにして準備すれば良いかの指針とできるからです。

私も家計見直しのヒントをもらうべく、いくつかのライフプランシミュレーションを試してみました。5つのシミュレーションサイトで診断した結果から得られたことや、理想的なライフプランに向けて何をすべきかについて考えました。

家計見直しの第一歩を踏み出したい方はぜひ参考にしてみてください。

ライフプランシミュレーションを自分で行う2つの方法

ライフプランシミュレーションは自分で行うことができます。主な方法は以下の2通りです。

- ライフプランシミュレーションサイトを利用する

- エクセルでライフプラン表を作成する

ライフプランシミュレーションサイトを利用する

「ライフプランシミュレーション」と入力してGoogle検索すると、たくさんのライフプランシミュレーションサイトがヒットします。メリット・デメリットは以下の通り。

- 手軽に使える: 直感的に使えるサイトが多く、手軽に利用できる。

- リアルタイムのグラフ表示: 入力した情報に基づいて即座にグラフで将来の収支状況を表示してくれる。

- 詳細にシミュレーションできる: 家族構成や収入状況など、詳細な情報を入力することで、より精密なシミュレーションが可能。

- 柔軟性: 複数のシナリオを試すことができ、異なる条件下での結果を比較できる。

- 即時アドバイスの提供: シミュレーション結果に基づいて即座にアドバイスや提案を受けることができる。

- プライバシーの懸念: 個人情報を入力するため、セキュリティやプライバシーへの不安が残る。

- 精度の限界: シミュレーションはあくまで予測であり、将来の変化や予期せぬ事象を完全にカバーしきれない。

- 依存度の増加: 自身でライフプランを立てる能力が低下する可能性があり、シミュレーション結果に過度に依存することがある。

- カスタマイズの制限: サイトの設計によっては、特定の条件やニーズにカスタマイズできない場合がある

初めてライフプランをシミュレーションする人、将来必要となる資金をざっくり把握したい人にシミュレーションサイトの利用は向いていると言えます。

エクセルテンプレートをダウンロードする

「ライフプラン表 エクセル」と検索すると、テンプレートを公開しているサイトが多数ヒットします。

- カスタマイズ性: 自分のニーズに合わせてテンプレートを編集・カスタマイズできる。

- オフライン利用: インターネット接続がなくても利用可能で、自分のPCやデバイスに保存して利用できる。

- セキュリティ面で安心: ライフプランに関する個人情報を自分のデバイスに保存するため、セキュリティの面で安心感がある。

- 継続的な利用: 一度ダウンロードしてしまえば、継続して利用可能であり、利用回数に制限がない。

- データ管理の柔軟性: エクセルの機能を利用して、自分でデータの管理や整理ができる。

- 操作の複雑さ: エクセルの使用に慣れていない場合、テンプレートの編集や利用に時間がかかる可能性がある。

- 手動の更新: テンプレートの情報は手動で更新する必要があり、変更に追従する手間がかかる。

- バージョンの問題: エクセルのバージョンによっては互換性の問題が発生し、正常に機能しない可能性がある。

- プリセットの制限: ダウンロードしたテンプレートには、あらかじめ設定された項目やフォーマットがあり、柔軟なカスタマイズができない場合がある。

エクセルの操作に慣れている人や、カスタマイズしたい人はテンプレートを利用した方法がおすすめ。一度無料のライフプランシミュレーションサイトを利用し、ある程度のイメージをつかんだ後で活用してみましょう。

テンプレートを自身でカスタマイズすることで、オリジナルのライフプラン表を作成できますね。

ライフプランシミュレーションを利用する前の準備

ライフプランシミュレーションを行うためには、自身や家族の現在の収入と支出を把握しておくことが重要です。

他にも、シミュレーションするにあたり、以下のような情報を入力します。

ざっくりした情報でも診断できるサイトはたくさんありますが、当然結果も簡易的なものに。

より詳しく入力するサイトほど、精度の高いシミュレーション結果が期待できます。家計簿で毎月の収支を整理しておくと、スムーズに入力できます。

muaはGoogleスプレッドシートと

家計簿アプリマネーフォワードMEで家計管理しています!

他にも、

- 「車の買い替えは何年おきに?」

- 「老後はどんな生活を送りたい?」

- 「旅行はどれくらいの頻度で行きたい?」

- 「子供に資産いくら残したい?」

といったライフスタイルに関する項目が用意されているサイトも。これを機に夫婦で話し合っておくことが大事ですね!

【ライフプランシミュレーション診断結果】40代夫婦・子供2人・世帯年収500万円の場合

mua家が実際にライフプランシミュレーションのサイトで無料で診断してみた結果をご紹介します。

サイトによって入力項目の数や結果の見せ方、アドバイスの内容も異なります。ぜひ参考にしてください。

❶ライフプラン診断|日本FP協会

ライフプラン診断は、日本FP協会が運営するライフシミュレーションです。

日本FP協会は、ファイナンシャルプランニングの普及活動とFP資格の認定をしているNPO法人。日本FP協会が提供するライフプラン診断では、9つの質問に答えるだけなので、さくっと診断したい方におすすめです。

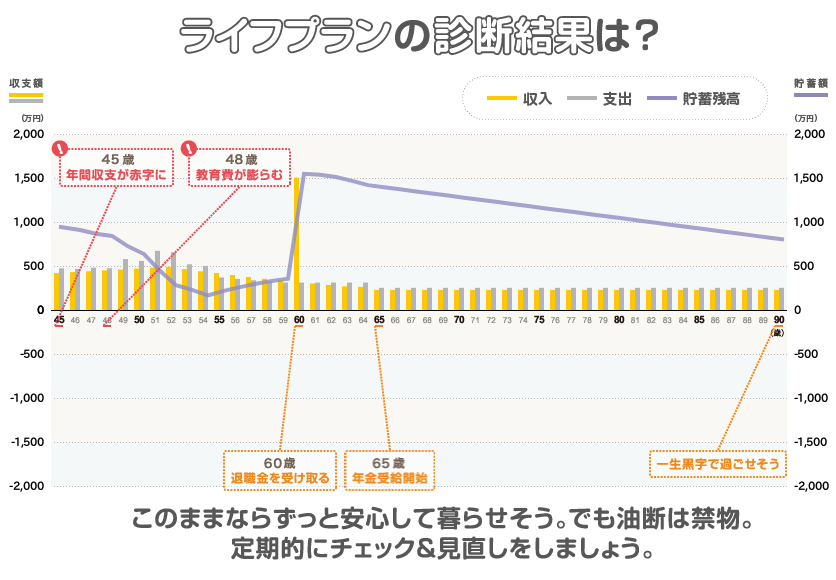

mua家の診断結果はこちら。

「教育費が膨らむ時期」や「年間収支が赤字になる時期」、「貯蓄残高の推移」が一目でわかります。

「一生黒字ですごせそう」というポジティブな結果に!

入力項目を元にした前提条件によると、子ども2人の年齢を13歳と15歳を想定していたり(うちは2人とも小学生)、大学は私立を想定していたり(うちは国公立希望です)と、家族構成や教育費に理想とのずれがあるようです。

❷ライフプランシミュレーション|全国銀行協会

「自分で描く未来予想図 ライフプランシミュレーション」は、全国銀行協会が運営するシミュレーションサイトです。

「きほんシミュレーション」と「くわしくシミュレーション」の2種類用意されており、「くわしくシミュレーション」では、以下3つのグループに分けて入力していきます。

FP協会のサイトより入力項目が多く、より現実に近い診断結果が期待できます。

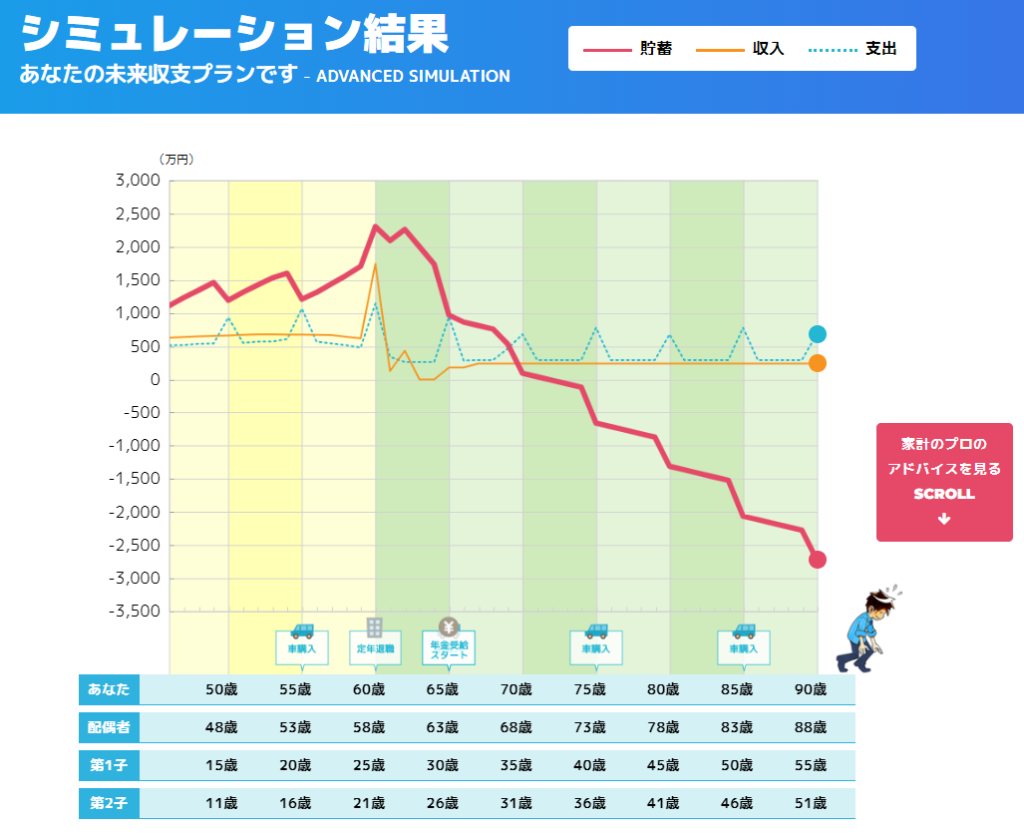

診断結果はというと、夫が70歳を境に、貯蓄残高が右肩下がり。子供2人が大学を卒業するまで教育費に困る心配はなさそうですが、老後の生活には不安が残りますね。

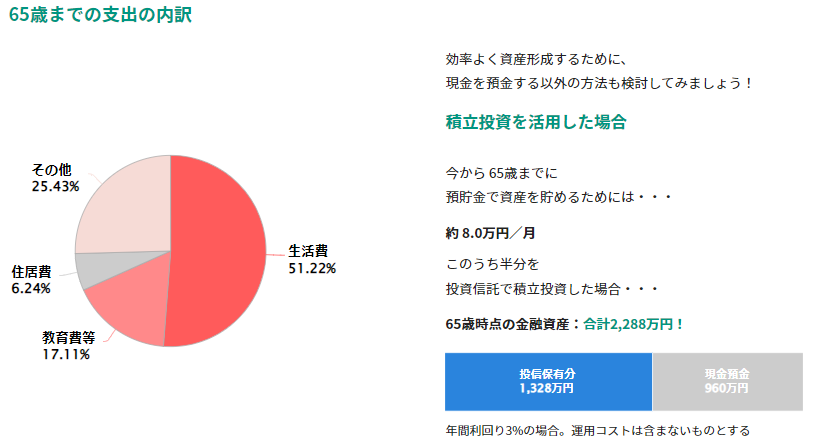

現役・老後ともに資産運用で準備するすることを勧められました。

「当面使う予定がないお金」「家計に影響が出ない範囲で」という言葉が身に沁みますね。

❸松井FP 将来シミュレーター|松井証券

「松井FP 将来シミュレーター」は、松井証券が運営するシミュレーションサイトです。以下の入力内容を元に、タイムラインを作成してくれます。

タイムラインから、さらに教育費や老後の暮らし、遺産金も詳しく設定できます。

他にも、子どもの生活支援やマイカー購入、ペット飼育、旅行、リフォーム費用、介護、と任意で様々なイベントが追加できます。

診断結果は、全国銀行協会とほぼ同じ。さらに資産形成のアドバイスも。

月々の投資額をNISA2万円/月、iDeCo4.6万円/月と設定したのですが、反映されていないのかも。

現在の投資状況も踏まえてシミュレーションできるとよいな、と思いました。

❹りそな銀行|ライフプランシミュレーション

りそな銀行が提供するライフプランシミュレーションです。

家族構成や年齢の他、子供の教育方針、住宅ローン詳細、セカンドライフの希望、車の買い替え、家のリフォーム予定など、松井FPとほぼ同様の入力内容です。

老後の生活費は「イメージする生活スタイル」から選びます。

生活スタイルから生活費の目安がわかるのは親切ですね!mua家は「基本節約しつつ、それなりに毎日を楽しみたい」を選びました。結果はというと…

85歳時点の貯蓄残高は287万円マイナスとの診断結果に。松井FPに比べると優しいですね。現在の生活費や老後の収入について入力していないので、それが理由かも。

アドバイスでは固定費の見直し、つみたてNISAでの資産運用をおすすめされました。そして「人生の3大支出にしっかり備えましょう。」という納得のアドバイスも。

この3大支出を見える化しておく重要性がわかりますね。

❺ライフプランシミュレーター|SMBCグループ金融経済教育

SMBC金融経済教育では、学生や地域の方に向けて、お金についての知識や適切な判断力を身に着けるために無料でセミナーを行っています。

サイト内にライフプランシミュレーターも用意されており、以下6つのステップで人生のマネープランを立てることができます。

収入は、月収以外にも「その他の収入」として3つまで設定できます。

1つ目は学資保険の解約返戻金(次女18歳・220万)を設定しました。残り2つは、児童手当を設定しました。(※長女15歳まで月2万円、その後次女が15歳になるまで月1万円)

退職金は、会社員の夫だけでなく、パートの妻も入力できます。夫の退職金を1,000万円上乗せし、妻の退職金を1,000万円に設定しました。(※退職時にiDeCo年金を一括で受け取ると想定)

「支出」タブの「その他の支出」を保険金額+iDeCo搬出金に。「貯蓄」タブの「金融資産」から、iDeCo評価額(268万円)をマイナスに設定します。さて、診断結果は…

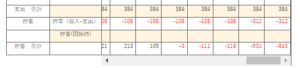

収入と支出の差額はやはりマイナスです。

PROMISE 金融経済教育セミナーのサイトがこれまでご紹介したサイトと異なるところは、キャッシュフロー表を自動で作成してくれるところ!

家族が何歳の時に、いくらお金が必要になるのか、一目でわかるのはすごく便利だと思いました!印刷もできるので、pdfに保存しておくと後で見返せますね!(もちろん印刷してもOK)

このデータをエクセルに転記しておけば、オリジナルのライフプラン表を作ることができそうです。

診断結果は、夫77歳で貯蓄がマイナスに切り替わることがわかりました。

やはり現状の収支のままでは、一生涯はお金がもたないということですね。

理想のライフプランに近づけるためにやるべきこと

ライフプランシミュレーションを実際にやってみた結果、多くの気づきが得られました。

詳しい診断結果を得るために、現状のお金の流れをより詳しく整理することができ、将来のライフプランをしっかり考えることができました。

我が家は先取り貯蓄で準備を進めてきたつもりですが、診断の結果一生涯もたないとのことが判明。

でも、家計の課題や改善ポイントが見えたのはラッキー!

(↑プラス思考!)

ライフプランシミュレーションの結果を受けて、具体的にどんな行動に移すべきか整理してみました。

❶将来の優先事項を考える

人生で必要な大きなお金といえば、3大支出(住宅、教育、老後)。その他にも、多くのお金が必要になることを実感しました。

車、家のリフォーム代、子供の結婚資金支援、住宅ローン返済後も続く固定資産税…。でも、たまには旅行に行きたいし、何年かに1回は海外旅行も行きたい!

やみくもに節約だけがんばるのはしんどいです。締めるところは締める。でもやりたいことは諦めない!まずライフプランにおける「これだけは譲れない」という優先事項をしっかり決めることが大切です。

子供資金はジュニアNISAで運用中だし

結婚資金の支援については保留かな…

車費は新車の普通車で考えていたけど、子どもが大きくなったら中古の軽で十分かも。

❷支出を減らす

今の家計状況のままだと今後必要なお金が準備できないのであれば、支出を見直しましょう。まずは削減効果が大きい固定費の見直しから。

住宅ローンは、借換によって返済額が削減できる場合があります。まずは住宅ローン比較サービス「モゲチェック ![]() 」で借り換え先の候補をチェックしてみましょう。ネット銀行、メガバンク、地方銀行など全国の主要金融機関から提案を受けられ、金利の相場が一目でわかるので便利です!

」で借り換え先の候補をチェックしてみましょう。ネット銀行、メガバンク、地方銀行など全国の主要金融機関から提案を受けられ、金利の相場が一目でわかるので便利です!

携帯の見直しは比較的すぐに取り掛かりやすいかと思います。mua家は夫婦でauから格安SIMに乗り換え、スマホ代は合わせて月3,000円台に抑えられています。

我が家では、電気・ガス比較サイト「エネチェンジ ![]() 」を使って何度も電力会社・プランを見直してきました。

」を使って何度も電力会社・プランを見直してきました。

続いて変動費。これは流動的に発生する支出のこと。

変動費節約の鍵はなんといっても家計簿!家計簿をしっかりとつけて日々のお金の出入りを把握しておくこと、毎月使えるお金を予算化しておくことで、使い過ぎを防ぐことができますよ!

お得なクーポンがもらえるサブスクに加入するという手も。auが運営するPontaパスでは、コンビニやネットショップで使えるクーポンがもらえます。節約の強い味方ですね。

Pontaパスでは他にも、映画の割引クーポンやデータ保管サービスなどお得な特典がいっぱい。雑誌も80誌以上読み放題になるので、女性向け生活情報誌をよく読むという方は必見です。

- LDK

- オレンジページ

- からだにいいこと

- クロワッサン

- サンキュ

- Mart

- レタスクラブ

Pontaパスを活用するだけで、月額548円以上の価値が得られることも!実際にどれくらいお得になるのか、詳しく検証しました。

❸自動で貯金できる仕組みを作る

支出の見直しの目途がついたら、自動で貯金する仕組みを作ります。「残ったら貯金しよう」という考え方ではお金はたまりません。貯蓄の費用を固定費としてに生活費に組み込んでおくと確実に貯金額を確保できます。

自動的に貯金できる仕組みを作ると、残りで生活せざるを得なくなります。(mua家はしょっちゅう赤字ですが…)

最初にためるべきは生活防衛費!「もしも夫が働けなくなったら…」に備えるためにめちゃくちゃ重要だからです。

子どものいる家庭の場合、生活防衛費の確保は本当に大事!mua家は夫の休職期間が長く、傷病手当金の支給期間(1年6カ月)を超えてしまいました。休職中も会社に属していたので、無収入でも雇用保険料や健康保険料、介護保険料に厚生年金料などは払わないといけません。これが本当に家計を圧迫するんですよ…。

夫婦2人だけならなんとか切り詰められたかもしれませんが、子供の習い事代や遊び費、洋服代、お菓子代など、チリツモでどんどんお金が減るばかり。

もしもに備えて、生活費の1年分は確保しておきたいところです!

❹収入を増やす

支出の削減だけでは貯蓄できる金額に限界があります。貯蓄を増やすために、収入を上げる方法を検討しましょう。

mua家は夫がうつ病で仕事をセーブしているため、出世による収入増は見込めません。

私は家事に子育て、夫の身体や心の状態を気にしながら仕事しているのでフルタイム勤務を始めるという選択肢はなし。しかも私の職場はパートだと週20時間以内の制限があり、自動的に年103万までしか働けないという悲しい現実。

私の職場には、働きたくても働けないパートがめちゃくちゃいます!!!!

でも逆に考えると、パート以外に使える時間も固定で生まれるということ!パートしながらでもできる副業はたくさんあります。できそうなものからチャレンジしてみることをおすすめします!

隙間時間でできる在宅ワークをお探しならクラウドワークスがおすすめ。簡単なアンケートやデータ入力、デザイン業務やwebライターなどたくさんのお仕事が日々更新されています。私が所属するwebライターチームにも、クラウドワークス経由から応募してきた方がたくさんいますよ。

イラストや動画編集など、自分の得意を活かして副業収入を得たい方は、ココナラ ![]() がおすすめ。例えば似顔絵が得意な人であれば、「SNSのアイコンを作成します!」とアピールできますね。

がおすすめ。例えば似顔絵が得意な人であれば、「SNSのアイコンを作成します!」とアピールできますね。

「副業で扶養を超えたらどうしよう」と考える人もいると思いますが、それは副業で稼げるようになってから考えること!まずは月1,000円からでも自分の力で稼ぐことが大事です。

❺iDeCo・NISAを少額から始めてみる

余裕資金が生まれたら投資にチャレンジしてみるのも。ライフプランシミュレーションの診断結果でもたびたび「資産運用」をおすすめしていましたね。

株と聞くと怖いと思う人もいると思います。私も最初はそうでした。新NISAやiDeCoなら少額から投資できますし、初心者にも始めやすいため主婦におすすめです。

muaはiDeCoとの出会いがきっかけで投資を始めました。

毎月1,000円からでもコツコツ続けることが重要です。

投資は「長期・積立・分散」という基本さえ抑えていれば怖くありません。

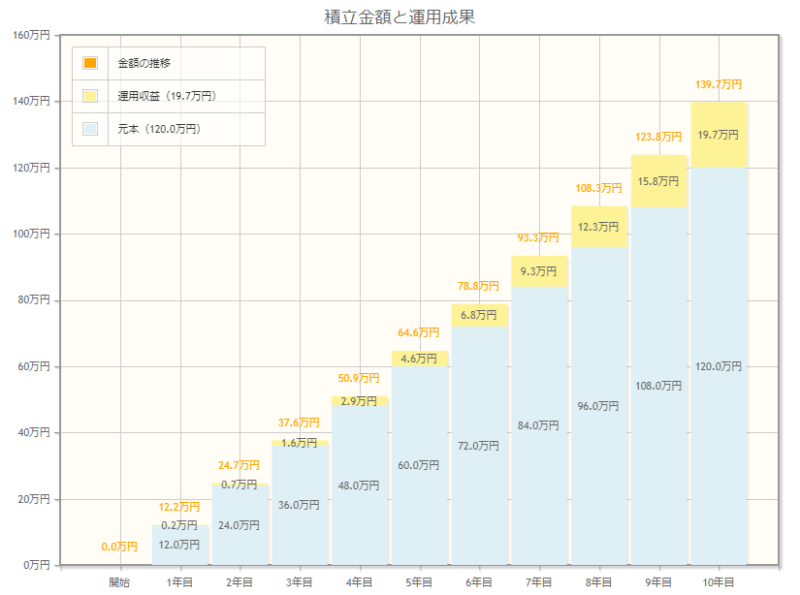

例えば、月1万円を年利3%で10年間積み立てると、積立金額120万円に対し、運用成果は139.7万円に!19万あれば近場に旅行に行けちゃいますね!!年利3%は現実的な利率なので、ありえない話ではないですよ!

mua家では主にSBI証券(私・子供)と楽天証券(夫)の口座で資産運用しています。運用成績はマイナスの時期もありましたが、今ではプラスになってます。

無料で資産運用の相談やセミナーを受講したい方は「マネイロ」がおすすめです。

❻お金のプロ(FP)に相談してみる

家計のやりくりに自信がなくなったら、FP(ファイナンシャルプランナー)に相談してみましょう。FPは専門の知識を持った、まさにお金のプロ。希望のライフプラン、資産状況に合った分析・改善策を示してくれます。専門家目線でのアドバイスをもらうことで、自分ひとりでは解決できなかった光が見えるはず!

無料で相談できるところはたくさんありますが、銀行などに所属している企業系FPではなく、独立系FPを選ぶことをおすすめします。「気づいたら勧められるままに保険に加入しちゃってた…」なんてことにならないよう注意しましょうね。

ちなみに私は昔FPさんに進めらるがままに

豪ドル建て保険を申し込み、はげしく後悔した経験あり。

(その後解約しましたが)

無料でライフプランを作成してくれるところもありますので、口コミを参考に探してみるとよいでしょう。ここでは、無料でFPに相談できるサービスを2つ、ご紹介しておきます。

保険チャンネル

リクルートが運営する保険チャンネルは無料でFPに家計相談ができる、人気のサービス。muaも実際に相談したことがありますが、保険の勧誘は一切なし!家計の現状から改善点の今すぐ実行できる具体的なアドバイスをもらえました!

オカネコ

オカネコは、家計状況を無料で診断し、その後お金のプロからアドバイスがもらえるサービスです。自分の診断結果と平均と比較できます。

診断の際に悩みを記載しておくと、後日プロからアドバイスが届きます。口コミや実績を確認し、サポートを受けたい場合はそのまま無料相談に進めます。チャット形式で気軽に相談できるので、手間をかけずにプロに相談したい方にぴったりです!

ライフプランシミュレーションをきっかけに家計見直ししよう

ライフプランシミュレーションは家計見直しの初心者さんにおすすめの方法です。

日々のお金の状況を整理することで、お金の出入りが見えるようになり、将来のためにいくら準備すれば良いかも見えてきます。

改善ポイントが見えたら、あとは行動するのみ!

固定費の見直しや、収入を増やすなど、やるべきことはたくさん!

少しずつ家計が整ってくると、家計のやりくりも楽しくなってくる…はず!

まずはできることからコツコツと。

一緒に頑張りましょう!

コメント